今年(2019年)は、日経平均株価 も ニューヨーク・ダウ も、

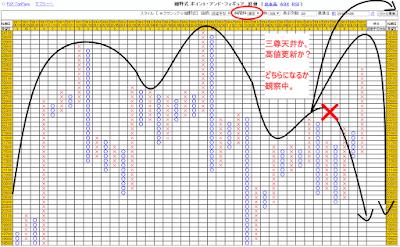

最高値圏の頂上に現れるチャート形状パターン

「三尊天井(ヘッド・アンド・ショルダー)」を形成していて、

そろそろ上昇トレンドが終焉して下落に転じるのでは?

という当然の流れを予想する人が多かった。

下落に転じる日が、いつか必ず到来するのは避けられないけど、

よりによって「今年(2019年)だと都合が悪い」となると、

当然、それを先送りしようという力が働いてもおかしくない。

日銀のETF買い増し等、いろんな動きはあったかもしれないけど、

結果的に、11月時点で、日経平均株価は高値圏で上昇を続けて、

「三尊天井(ヘッド・アンド・ショルダー)」 は、一旦崩れた

ということは、チャート分析で、明らかに分かる。

でも、本当に崩れたのか? といえば、

単純に「先送り」になっただけかもしれないので、

この次に、前回の高値を更新できるかどうかで、

当面の見通しは変わることになる。

週足の「ポイント・アンド・フィギュア」チャート

日足の「ポイント・アンド・フィギュア」チャート

この後のシナリオは、

1.前回高値(2019年10月2日の、24,448円)を終値で上抜く

2.前回高値(2019年10月2日の、24,448円)まで行かずに下落する

の2択になると思うが、

1(最高値更新に成功)のシナリオの場合、上昇の「勢い」に注意する必要があるし、

2(最高値更新に失敗)のシナリオの場合でも、再び復活急上昇して、「三尊天井(ヘッド・アンド・ショルダー)」が崩れたかのような動きになることもあるので、慎重に判断する必要がある。

「三尊天井(ヘッド・アンド・ショルダー)」は、

あとからチャートを見れば、たしかにそうなっているけど、

3回目の天井になっている、まさにその日には、判断が難しい。

「ポイント・アンド・フィギュア」チャートの利点は、

そのちょっとした「ダマし」の動きに対して、少しだけ

フィルターをかけてくれる(ノーカウントにする)ことである。

ローソク足&移動平均線 での分析に加えて、

「ポイント・アンド・フィギュア」チャートをセカンドオピニオンとして使うことで、

今までどおり、チャート形状 と 目標値の目安(節目) を把握するのに役立つ。

0 件のコメント:

コメントを投稿